確定申告してない人は多い?バレる理由やペナルティを紹介

2024.02.08 税金

目次

副業で確定申告してない人は多い?

国税庁の調査によると、確定申告が必要なのにしていない人がかなりの数に上ることが示されています。

令和3年度の調査で約60万件中、31万件以上で申告漏れが指摘されました。

また、無申告が発覚した件数は3,828件にのぼり、これらの中には副業による収入が含まれているケースもあり、副業をしているにも関わらず確定申告をしていない人が一定数いることが分かります。

副業で年間20万円以上の収入がある場合、確定申告が必要です。

しかし、多くの人がこの義務を果たしていない実態があり、理由には知識不足や面倒くさいと感じること、税金を逃れたいという思いが挙げられます。

ただし、無申告が税務署に発覚するケースは多く、マイナンバーの導入などにより発覚しやすくなっています。

確定申告を怠ると、本来納めるべき税金以上の額を支払わなければならなくなるリスクがあるため、副業の収入がある場合は適切に申告することが賢明です。

副業で確定申告してない人の理由

知識不足

多くの人が、副業で得た収入が確定申告の対象となることを知らずにいます。特に会社員など、普段から給与の源泉徴収を通じて税務処理が行われている人は、自分自身で確定申告が必要になる状況を理解していないケースがあります。

めんどうだから

確定申告をすれば税金がかかるため、特に収入が少ないと「バレないだろう」と申告しない人もいます。また、書類の準備や手続きの煩雑さを避けたいという理由も挙げられます。

副業禁止の職場のため

副業が禁止されている職場で働いている場合、確定申告によって副業が発覚することを恐れる人もいます。住民税の情報を通じて副業がバレる可能性を避けたいと考えるのです。

期限をすぎてしまった

忙しさなどにより確定申告の期限を逃してしまう人もいます。特に年度末は多忙を極めるため、確定申告を後回しにしてしまうケースがあります。

収入が20万円以下の場合

年間所得が20万円以下の場合、確定申告の必要がないと誤解している人もいますが、実際には経費を差し引いた後の所得が20万円を超える場合に確定申告が必要となります。

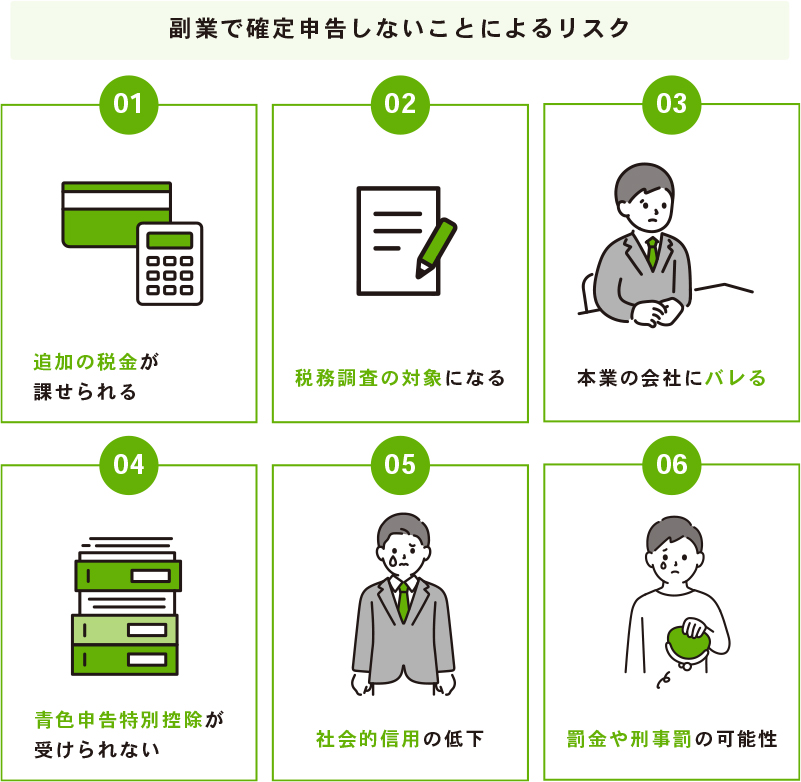

副業で確定申告しないことによるリスク

追加の税金が課せられる

確定申告をしないと、無申告加算税や延滞税、場合によっては重加算税が課せられます。これらは本来納めるべき税金に加えて支払わなければならない追加の税金で、非常に高額になることがあります。

税務調査の対象になる

確定申告を怠ると、税務調査の対象となる可能性があります。調査で無申告が発覚した場合、さらに重いペナルティが課せられることもあります。

本業の会社にバレる

副業からの収入が本業の会社に知られることもあります。特に、住民税の納税情報を通じて副業が発覚するケースがあり、副業禁止の会社で働いている場合は、職を失うリスクもあります。

青色申告特別控除が受けられない

青色申告をすることで受けられる最大65万円の特別控除を利用できなくなります。期限内に確定申告を行わないと、この大きな節税メリットを失うことになります。

社会的信用の低下

確定申告を怠ることは、税法違反とみなされ、悪質な場合は刑事罰の対象となる可能性もあります。これにより、社会的な信用を失うことにつながり、将来的にローンの申し込みなどにも影響を及ぼすことがあります。

罰金や刑事罰の可能性

最悪の場合、法律違反として罰金や懲役刑に処されることもあります。確定申告義務を怠ったことが悪質と判断された場合、重い刑事罰が課せられる恐れがあります。

副業で確定申告してないことがバレる理由

税務調査

税務署は定期的に税務調査を行っており、この調査で収入や支出、確定申告の有無などがチェックされます。副業で得た収入があるにも関わらず確定申告をしていない場合、この調査によって未申告が発覚する可能性があります。

支払調書の提出

事業者や会社は、報酬を支払った際に支払調書を作成し、税務署に提出します。この支払調書をもとに税務署は収入を把握しているため、副業で収入を得ているにも関わらず確定申告をしていないと、支払調書との不一致から未申告が発覚します。

第三者からの情報提供

税務署には匿名で不正や未申告を通報する制度があり、第三者からの情報提供によって副業の収入が発覚することがあります。特に、副業で高収入を得ているにも関わらず税金を納めていない場合、通報されるリスクが高まります。

銀行口座の監視

税務署は必要に応じて銀行口座の動きを監視することがあります。副業収入が銀行口座に振り込まれている場合、口座の入出金のパターンから未申告が疑われることがあります。

副業の確定申告が必要な理由

税法に基づく義務

日本の税法では、年間で一定額以上の所得がある場合、その所得に対して所得税を納める必要があります。副業からの所得も例外ではなく、年間20万円を超える収入があれば、確定申告をして所得税を納める義務が生じます。

所得の全体像を把握するため

確定申告を行うことで、個人の一年間の総所得額が明らかになります。これにより、適切な税率で所得税が課税され、公平な税負担が実現されます。また、税務署は確定申告を通じて個人の所得の全体像を把握し、税金の適正な徴収を行います。

社会保障や福利厚生のため

確定申告によって計算された所得税額は、国や地方公共団体の運営資金となり、教育、医療、社会保障、公共インフラの整備など、様々な公共サービスの資金源として活用されます。適切に税金を納めることは、社会全体の利益に貢献する行為です。

ペナルティを避けるため

確定申告を怠り、税務調査などで未申告が発覚した場合、追徴税金に加えて無申告加算税や延滞税などのペナルティが課される場合があります。これらのペナルティは非常に重く、最悪の場合、刑事罰の対象となることもあります。

確定申告が不要なケース

副業収入が年間20万円以下で、その他の所得と合わせても確定申告の必要性がない場合は、確定申告をする必要がありません。しかし、これはあくまで例外であり、多くの副業収入は確定申告が必要になります。

副業がばれるリスクを避ける

確定申告を行わないことで副業が発覚するリスクがあります。税務署は支払調書の提出や税務調査、第三者からの情報提供など様々な方法で副業収入を把握することが可能です。適切に確定申告を行うことで、不要なトラブルを避けることができます。

確定申告は、個人の所得を正確に申告し、公平な税負担を果たすための重要な手続きです。副業からの収入がある場合は、法律に基づき確定申告を行い、適切に税金を納めることが求められます。

副業収入を確定申告せず税務調査が入った場合の対処法

期限後申告をすぐに行う

税務調査の通知を受けたら、できるだけ早く期限後申告を行いましょう。期限後申告をすることで、未申告だった期間に対する延滞税や加算税の負担を軽減することができます。税務署は自主的な申告を評価し、ペナルティの軽減措置を適用することがあります。

税理士に相談する

税務調査は複雑で専門的な知識が必要な場合が多いため、税務調査に詳しい税理士に相談することをお勧めします。税理士は税務調査のプロセスをよく理解しており、適切なアドバイスやサポートを提供してくれます。また、税理士に依頼することで、税務調査当日の立ち会いや、必要な書類の準備、適切な申告方法のアドバイスを受けることができます。

必要な書類を整理し、準備する

税務調査に備えて、副業収入に関する書類や記録、経費の領収書など、必要な書類を整理し、準備しておくことが重要です。税務調査官が求める情報を迅速に提供できるようにしておくことで、スムーズな調査が行え、問題点を迅速に解決することができます。

正直かつ積極的に対応する

税務調査官に対して正直かつ積極的に対応することが大切です。隠し事をするとさらなる疑念を招く原因となり、事態を悪化させる可能性があります。質問には明確に答え、不明な点は正直に不明であると伝えましょう。

・給与計算や記帳代行を、税理士が正しく会計処理します

・「古田土式決算書」で業績の見える化実現

・利益予測を明確にし決算・節税対策のアドバイスまで実施

関連記事

小規模企業共済は前納できます!前納のメリットや方法を紹介

2024.02.16 税金

中小企業向け所得拡大促進税制

2019.07.01 税金

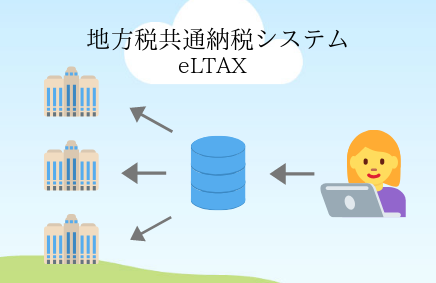

地方税共通納税システム

2019.10.17 税金

愛知県一宮市の税理士事務所

愛知県一宮市の税理士事務所

愛知県一宮市の税理士事務所

愛知県一宮市の税理士事務所