小規模企業共済は前納できます!前納のメリットや方法を紹介

2024.02.16 税金

目次

小規模企業共済とは

小規模企業共済とは、中小企業や個人事業主のための国が支援する退職金制度です。この制度は、小規模企業の経営者や役員、個人事業主が将来に備えて自分でお金を積み立てることができるもので、退職時や事業を辞めるときなどに積み立てたお金を受け取ることができます。

積み立てる金額は月額1,000円から最大70,000円まで自由に設定でき、積み立てた金額は所得税や住民税の計算時に控除されるため、税金が節約できる大きなメリットがあり、必要な時には解約して積み立てた金額を一部取り戻すこともできます。

この制度には、全国で約162万人が加入しており、彼らが積み立てた資産は合計で約11兆円以上にのぼります。加入者が共済金を受け取る時の平均額は約1,116万円で、平均して約20.5年間この制度に加入しています。

要するに、小規模企業共済は、自分で将来のためにお金を積み立て、税金を節約しながら、退職や事業の終了時に安心できる資金を確保できる制度です。これは、特に小規模な事業を運営する人々にとって非常に有益な支援策と言えるでしょう。

小規模企業共済の前納とは

小規模企業共済の前納制度は、翌年分の共済掛金を前もって一括で支払う方法です。この制度では、月払い、半年払い、年払いのいずれかから選ぶことができ、支払い方法は途中で変更することも可能です。つまり、最初に年払いを選択して、その後月払いに変更することもできます。

前納制度を利用すると、支払った分の所得控除をその年の所得から受けることができます。例えば、12月に翌年分の掛金を一括で支払えば、その支払いは12月から翌年11月分までの掛金に相当し、この1年分が所得控除の対象となります。さらに、その年に既に1年分を支払っていて、翌年分も前納する場合、合わせて2年分の掛金が所得控除の対象になります。

この前納制度は、節税対策として有効です。利益が予測を超えるなど、個々の状況に応じて支払い方法を変更することで、所得税の負担を軽減できます。

小規模企業共済の前納には大きく分けて2つの方法があります。一つは任意の月数分の掛金を一度に前納する方法、もう一つは月払いを半年払いや年払いに変更し、定期的にまとめて掛金を納付する方法です。これにより、加入者は自身の財務計画や節税ニーズに応じて、柔軟に掛金の支払い計画を立てることができます。

小規模企業共済制度に加入できる方

個人事業主や会社の役員

こちらには建設業、製造業、運輸業、特定のサービス業(宿泊業や娯楽業を含む)、不動産業、農業などが含まれます。この場合、事業で常時使用する従業員が20人以下である必要があります。

商業や一部のサービス業を営む個人事業主や役員

こちらは卸売業や小売業、宿泊業や娯楽業を除くサービス業が対象で、こちらは常時使用する従業員が5人以下であることが条件です。

特定の組合や法人の役員

- 事業に従事する組合員が20人以下の企業組合の役員

- 常時使用する従業員が20人以下の協業組合の役員

- 農業を主として行っている農事組合法人で、常時使用する従業員が20人以下の場合

- 常時使用する従業員が5人以下の弁護士法人、税理士法人などの士業法人の社員

共同経営者

特定の事業を共同で運営する経営者も、個人事業主1人につき2人まで加入することができます。

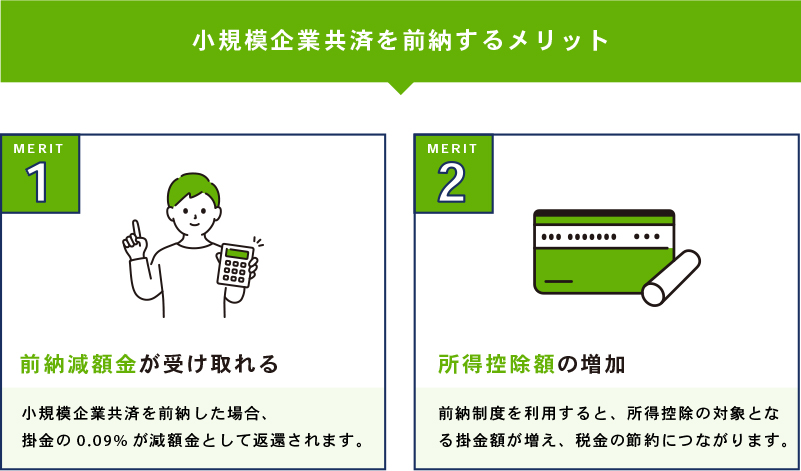

小規模企業共済を前納するメリット

メリット①前納減額金が受け取れる

小規模企業共済を前納した場合、掛金の0.09%が減額金として返還されます。

この減額金は、掛金が実質的に割引されると考えると理解しやすいです。例えば、月額掛金が30,000円で11カ月分を前納した場合、その減額金は約1,782円になります。

この計算は、掛金に0.0009を乗じた後、前納月数の累計(この場合は1+2+…+11=66)を掛けることで求めます。

減額金は毎年3月末に集計され、合計が5,000円以上の場合、6月に口座へ振り込まれます。

メリット② 所得控除額の増加

前納制度を利用すると、所得控除の対象となる掛金額が増えます。

具体的には、当年の掛金に加えて翌年分の前納額も所得控除の対象になります。このため、最大で24カ月分の掛金を一年で所得控除することが可能になり、税金の節約につながります。

掛金が月額最大70,000円の場合、年間で最大168万円の所得控除を受けることができます。

注意点

前納減額金を受けた場合、その金額は所得控除額から差し引く必要があります。つまり、所得控除を申告する際には、減額分を考慮する必要があります。

小規模企業共済を前納する際の注意点

1. 翌年以降の所得控除が減る可能性がある

前納するとその年の所得控除額は増えますが、翌年以降に控除できる額が減少します。

特に、前納した翌年に所得が増える場合、節税効果が逆に低下する恐れがあります。前納は、その年の所得が特に高い場合に効果的ですが、将来の所得予測も踏まえて慎重に検討する必要があります。

2. 11月以降の前納は「現金あり」で申し込む

年末にかけて前納を検討する方が多いですが、11月以降に前納を希望する場合は「現金あり」で申請することが重要です。

これは、年内に現金での支払いが確定し、全額がその年の所得控除の対象となるためです。「現金なし」で申し込むと、初回の口座振替が翌年になり、その年の所得控除の対象外となってしまいます。

3. 口座残高不足に注意する

年内の口座振替で前納を行う場合、口座に十分な残高がないと所得控除が受けられません。

特に12月の振替時に残高不足が起こると、その年の所得控除は無効となります。前納を計画する際は、口座残高を確認し、十分な資金があることを確かめてください。

4. 確定申告で前納減額金を考慮する

前納を行った場合、前納減額金が発生し、これが5,000円以上になると支払われます。

確定申告時には、この前納減額金を掛金合計額から差し引いて申告する必要があります。前納減額金を受け取った場合は、正確に申告することが重要です。

小規模企業共済を前納する方法

前納の手続きの流れ

1.必要書類の準備

: 前納に必要なのは「一括納付申請書」です。この書類は中小機構の公式サイトからダウンロードできます。

2.書類記入

: 申請書には氏名、住所、掛金額、前納方法などの必要事項を記入します。記入例が公式サイトにあるので、それを参考にしながら間違いがないように記入してください。

3.窓口へ提示

: 記入した書類は直接中小機構に送るのではなく、まずは窓口で内容を確認してもらい、確認印を押印してもらう必要があります。窓口は中小機構の委託機関や金融機関が担いますが、事前に取り扱いの有無を確認しておくと良いでしょう。

4.中小機構へ書類送付

: 確認印を得た後、書類を中小機構へ送付します。送付後、手続きが完了すると「掛金の請求についてのお知らせ」が発送され、請求金額や明細を確認できます。

申請期限と掛金払込証明書

前納の申請期限は前月の20日まで

12月に前納を希望する場合、11月20日までに申請を済ませる必要があります。この期限を過ぎると、その年の所得控除を受けることができません。

掛金払込証明書の発送時期を確認する

証明書は確定申告に必要で、申し込み月によって発送時期が異なります。通常、年内に申し込みを完了し掛金を支払った場合、翌年の早い時期に発送されます。

2年目以降の前納

2年目以降も前納を続ける場合、特別な手続きを行う必要はありませんが、掛金額の変更や支払い口座の変更を希望する場合は、再度申請が必要です。

前納の手続きに必要な書類

前納の手続きに必要な書類は「一括納付申請書」のみです。

この書類は小規模企業共済の公式サイトからダウンロードすることができます。その他にも電話やFAXで請求することも可能です。

・給与計算や記帳代行を、税理士が正しく会計処理します

・「古田土式決算書」で業績の見える化実現

・利益予測を明確にし決算・節税対策のアドバイスまで実施

関連記事

中小企業向け所得拡大促進税制

2019.07.01 税金

小規模企業共済は、年払いで前納すると所得控除の対象にできる

2023.10.17 税金

愛知県一宮市の税理士事務所

愛知県一宮市の税理士事務所

愛知県一宮市の税理士事務所

愛知県一宮市の税理士事務所